Panorama économique

L’économie américaine toujours en forme.

La révision à la hausse de la croissance du PIB américain (de +1,3% selon les estimations initiales à +2%) peut paraître anecdotique en soi, mais elle résume bien la résilience de l’activité outre-Atlantique. Et les derniers chiffres publiés sur ce sujet s’inscrivent globalement dans une tendance favorable. On retiendra notamment la hausse de la confiance des ménages qui se traduit par une nette remontée de l’indice du Conference Board en juin (+7,2 points à 109,7, soit un plus haut depuis janvier 2022).

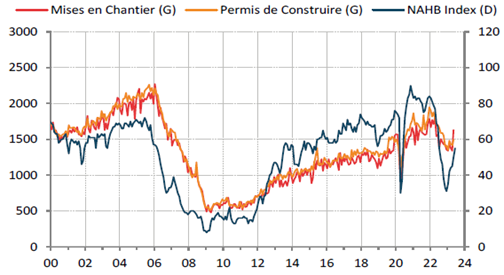

Le sentiment reste également positif chez les responsables d’entreprises. Si les économistes avaient des doutes légitimes sur un affaiblissement au niveau des sociétés de services, ces derniers sont levés après le rebond de l’ISM des services. Celui-ci a « gagné » 3,6 points à 53,9 en juin, s’éloignant ainsi de la zone dangereuse des 50, susceptible de faire basculer ce secteur en territoire récessif. Mais l’amélioration la plus spectaculaire est à mettre au crédit de l’immobilier. Ce secteur souffrait depuis plusieurs mois de la hausse sensible des taux hypothécaires. Ces derniers ont mis fin à une longue période d’amélioration après la chute liée à la crise financière de 2008, comme le montre le graphique ci-contre. C’est ainsi que les mises en chantier ont progressé de 21,7% en mai, enregistrant un plus haut depuis 13 mois. Plus volatile, mais tout aussi représentatif, le niveau de confiance des prometteurs immobiliers mesuré par le NAHB (National Association of Home Builders) progresse pour le 6ème mois consécutif avec un gain de 5 points à 55 en juin.

Pour autant, faut-il affirmer que l’économie américaine parviendra à éviter un ralentissement plus marqué de sa production, pouvant même déboucher sur une récession ? Il semble assuré, sauf choc extérieur majeur, que le PIB continuera à progresser au moins jusqu’à la fin de l’exercice 2023. Les prévisions seront plus aléatoires par la suite. Celles-ci dépendront principalement de la politique monétaire de la Fed, qui est particulièrement sensible à l’évolution de l’inflation. La hausse des prix de détail sera ainsi la principale variable fondamentale à suivre dans les prochains mois. Une poursuite de l’amélioration de l’inflation sous-jacente (c’est à dire ajustée des prix des produits alimentaires et énergétiques) sera alors un argument notable pour justifier une détente des taux courts qui pourrait être la bienvenue, surtout en année électorale (élections présidentielles américaines en novembre 2024).

Mais rien n’est totalement acquis à ce jour. Une inflation qui resterait durablement au-dessus des +2%, notamment tirée par une poursuite de la hausse des salaires, obligerait alors les autorités monétaires US à maintenir leur taux de référence sur des niveaux élevés. Dans cette hypothèse, il semble peu probable que les États-Unis puissent éviter une récession sur un horizon à 12 mois.

La situation est plus mitigée en Europe

À l’inverse des États-Unis, les indicateurs macro-économiques continuent à décevoir en Europe. Toutes les enquêtes de confiance concernant l’ensemble des acteurs économiques de la zone euro se maintiennent dans une spirale négative. C’est notamment le cas des indices PMI (cf. graphique ci-dessous).

Le secteur manufacturier continue à « naviguer » en zone de contraction en juin (-1,4 point à 43,4), avec notamment des chiffres particulièrement décevants en Allemagne. En parallèle, le secteur des services, qui avait permis à la croissance du continent de faire preuve de résistance, commence à se retourner avec un repli de 3,1 points à 52,0 selon l’enquête des PMI. Si cette dégradation des indicateurs avancés se poursuit, il sera alors possible d’envisager une nouvelle baisse du PIB de la zone euro au second trimestre 2023 après deux précédents trimestres déjà « dans le rouge ». Pourra-t-on alors évoquer le terme de récession ? Oui, d’un point de vue technique ou sémantique, mais, l’Europe devrait éviter néanmoins de faire face à un ralentissement sévère. En effet, la baisse de la production européenne est à ce jour limitée dans son ampleur grâce à une demande domestique peu impactée, malgré la remontée des taux d’intérêt. La bonne tenue du marché de l’emploi, et un taux de chômage au plus bas historique en zone euro (6,5% en mai) sont les principaux facteurs de soutien de l’activité, qui ne devraient pas être remis en cause prochainement.

Sans grand changement par rapport aux mois précédents, l’économie chinoise continue de s’effriter avec une morosité persistante de la confiance des ménages. Les industriels souffrent également d’une faiblesse de la demande domestique, mais aussi d’une dégradation de leurs carnets de commandes à l’exportation. Les autorités politiques sont parfaitement conscientes de la situation actuelle du pays et devront réagir, notamment afin d’éviter des troubles sociaux liés à la forte remontée du taux de chômage des jeunes qui dépasse la barre des 20% comme le montre le graphique ci-dessous.

Des mesures pour soutenir la croissance pourraient être ainsi annoncées dans les prochaines semaines. Celles-ci pourraient notamment concerner un assouplissement des conditions monétaires, avec des mouvements plus significatifs que ceux qui ont été concrétisés le mois précédent sans effet réel sur l’économie et sur les différents indices boursiers du pays.

Marchés Financiers

La réaffirmation du maintien de politiques monétaires restrictives de la part des banques centrales repositionne les anticipations de taux d’intérêt à la hausse. La période estivale va se révéler cruciale pour affiner le scénario quant au ralentissement économique et l’inflation.

Une vision optimiste des marchés au premier semestre

Les marchés financiers ont privilégié une lecture plutôt optimiste de l’évolution du contexte économique au cours du premier semestre. L’idée générale reposait sur l’efficacité des hausses de taux d’intérêt des banques centrales pour freiner suffisamment le rythme d’activité de manière à juguler l’inflation sans pour autant casser la croissance. Les tenants de ce scénario se projetaient ainsi dans un contexte idéal de croissance, certes faible, mais accompagnée d’une décrue des taux d’intérêt, un cocktail euphorisant pour les classes d’actifs risqués. C’est ainsi que les marchés actions et les segments corporate et haut-rendement des marchés obligataires ont enregistré des progressions, parfois significatives, alors même que les prévisions des économistes, basées sur la dégradation des indicateurs avancés, incitaient à la prudence.

À mi-année il s’avère nécessaire de composer avec un environnement quelque peu différent : les économies font preuve de résilience, particulièrement l’économie américaine, l’inflation baisse du point de vue des indices larges mais la partie sous-jacente (hors alimentation, et énergie) reste cantonnée à des niveaux élevés, en tout cas préoccupants pour les banques centrales.

Pour elles, le dilemme lié au choix entre la croissance et l’inflation se pose clairement. La demande restant globalement forte, permettant aux entreprises d’entretenir des hausses de prix, il leur faut choisir entre ralentir davantage le rythme de l’activité économique en poursuivant leurs hausses de taux d’intérêt au risque d’aller trop loin, ou accepter une inflation supérieure à leurs objectifs (2% pour les pays développés). Si au final, à terme, la solution sera probablement intermédiaire, elles jouent pour le moment leur crédibilité, essentielle dans la formation des anticipations. Si une pause dans le resserrement monétaire est probable, de manière à pouvoir observer les effets d’une hausse des taux d’intérêt initiée il y a plus d’un an, une reprise du cycle haussier ne peut être exclue en cas de déception sur le rythme de désinflation. La visibilité est faible, ce qui s’illustre par la grande dépendance des banques centrales aux futures données économiques (emploi, salaires, inflation).

Des marchés actions tirés par la thématique Intelligence artificielle

Les enjeux sont non moins importants pour les marchés financiers en matière d’évolution des taux mais aussi des résultats des sociétés. À un horizon 6-12 mois le risque de ralentissement devrait se préciser davantage. Les entreprises seront alors exposées à une baisse de leurs volumes et une hausse de leurs coûts, un mélange explosif pour leurs marges. Des signes de faiblesse apparaissent d’ores et déjà pour certains secteurs (cycliques), masqués par l’euphorie entourant l’intelligence artificielle ou le luxe qui animent les marchés actions et tirent certains indices à la hausse compte tenu de leurs poids importants. Nous avions déjà souligné le mois dernier les risques inhérents à cette concentration des indices dans la mesure où elle met en relief une confiance limitée de la part des investisseurs.

Les marchés obligataires devraient demeurer les plus sensibles à l’évolution de l’environnement économique du fait de leur sensibilité aux évolutions de ces facteurs. Toute modification dans le calendrier de la désinflation ou du ralentissement économique serait générateur de surcroît de volatilité sur le niveau des taux d’intérêt. Pour le moment, ce sont les échéances à court terme qui en tirent profit. Les rendements offerts sur cette partie de la courbe repositionnent les produits monétaires, avec des rendements proches de 4%, comme une classe d’actifs à part entière et non plus seulement comme un choix d’allocation résultant d’une volonté de diminuer le risque. Cette modification profonde du paysage financier pousse à développer des process de réallocation conduisant à des portefeuilles plus « purs » en réduisant les supports « dits flexibles » au profit des classes d’actifs implicitement représentées dans ces produits.

La prudence reste toutefois recommandée sur les échéances les plus longues des emprunts souverains des pays développés en considérant que des sauts de volatilité pourraient présenter de meilleures opportunités pour augmenter les durations. Sur l’Europe, un niveau de 2,80% sur les taux dix ans allemands constituerait la cible (sachant que nous nous situons à 2,55% pour le moment). Les obligations des marchés émergents restent selon nous attractives, compte tenu de rendements élevés et de la fermeté des devises locales dans un contexte de tendance baissière du $.

Sur les marchés actions, si le momentum économique n’est pas favorable, la valorisation des marchés européens reste raisonnable, offrant ainsi un potentiel de surperformance relative par rapport aux autres marchés actions.

D’une manière générale, nous croyons toujours aux vertus de la diversification dans la construction des portefeuilles même si l’année 2023 ne milite pas en sa faveur jusqu’à présent. La sous-performance des actifs asiatiques pourrait se corriger au cours des prochains mois grâce à des mesures de relance savamment dosées par le pouvoir politique chinois. Les actifs or se présentent de plus en plus comme un actif stratégique dans un monde où fragmentation financière et instabilité géopolitique deviennent des marqueurs persistants.