Un impératif d’adaptation

Le terme « infrastructures » évoque couramment les équipements permettant de constituer le cadre de vie d’une société autour de ses besoins importants, comme par exemple se déplacer (réseaux routiers, ports et aéroports,...), ou bien disposer d’énergie (centrales nucléaires, réseaux d’acheminement de gaz ou d’électricité...).

Nos sociétés doivent aujourd’hui adapter leurs économies et leurs modes de vie à la transition climatique et à ses enjeux.

Dès lors, un besoin véritablement existentiel, lié à la préservation de la planète et de toutes les formes de vie qu’elle abrite, enrichit ainsi le domaine d’intervention traditionnel des infrastructures.

Le mode d’intervention déployé par les sociétés de gestion d’actifs non cotés est particulièrement approprié dans le cadre des besoins de financement liés à ces défis écologiques. Il s’agit d’impulser ou d’accompagner une démarche entrepreneuriale engagée, en apportant un appui décisif, en capital et en savoir-faire, aux équipes opérationnelles des entreprises.

Quelles modalités d’action ?

Pendant longtemps, l’investissement au sein des différentes infrastructures a présenté des caractéristiques semblables : une initiative publique, un financement par l’État (via l’impôt ou l’emprunt), une durée très longue et des retours sur investissement parfois aléatoires.

Dans le cadre de la transition énergétique, les facteurs conjugués des montants financiers à mobiliser et de l’urgence à agir ont bouleversé le cadre d’action. À côté ou en relais de ce schéma d’origine, l’initiative privée des entreprises est devenue déterminante et la participation financière des acteurs privés est – situation budgétaire des États oblige – recherchée. Enfin, l’objectif de retour sur investissement positif et sur un horizon de temps plus court, constitue une donnée non négociable pour les acteurs et accélère la recherche d’efficacité.

Par leur proximité et leur implication, les fonds d’investissement en non coté développent une approche d’accompagnement financier et humain unique pour toutes les sociétés qui, isolées, éprouveraient des difficultés à intégrer l’impératif de verdissement de leurs activités.

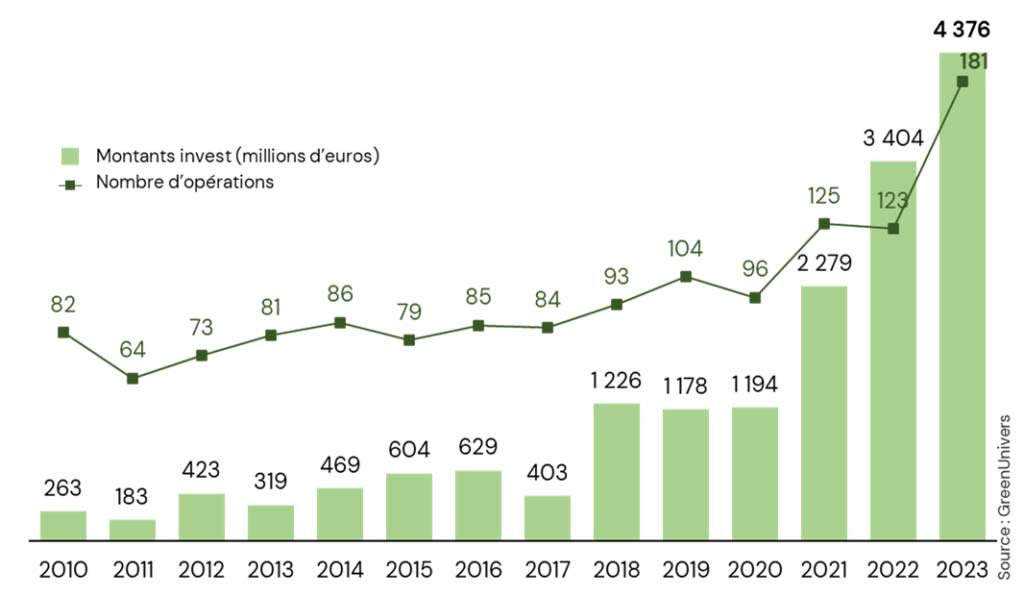

La commission Industrie et Transition Écologique de France Invest, en collaboration avec le média GreenUnivers et le cabinet EY, a récemment publié son baromètre1 des investissements dans ce nouveau secteur de la « cleantech » ou « greentech ».

En 2023, 181 opérations de financement ont été réalisées par les professionnels du capital-investissement (infrastructures incluses) dans le secteur de la transition écologique et énergétique en France, pour un montant de 4,4 Md €.

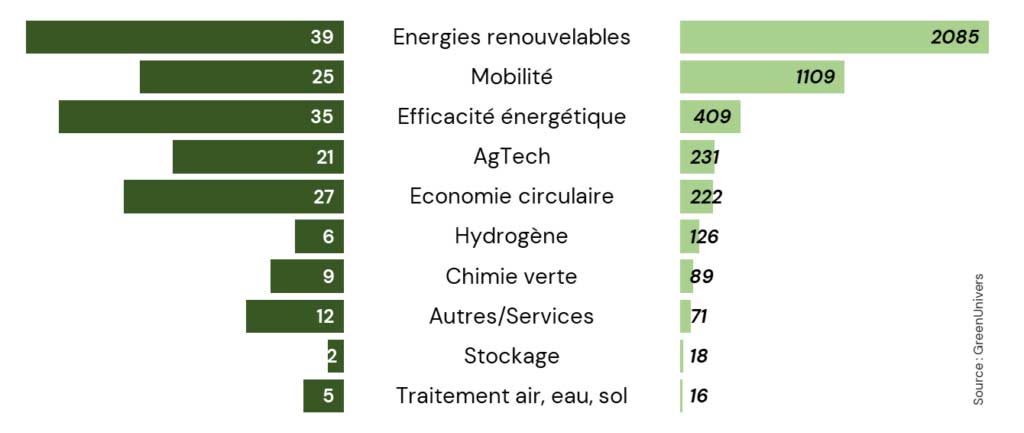

Le secteur des énergies renouvelables est, pour la première fois en 2023 (en détrônant l’IA), et de loin, le premier secteur investi à la fois en nombre d’opérations (22% des opérations de l’année, x 3 par rapport à 2022) et en montants investis (48% des montants de l’année, x 4,6 par rapport à 2022).

Cette progression est notamment portée par des développeurs et producteurs d’énergies renouvelables. D’autres secteurs concourent de manière significative à l’effort de verdissement :

Financer la transition énergétique peut-il constituer une stratégie d’investissement ?

Un investisseur avisé prend en considération un certain nombre de critères au moment d’arrêter ses choix de placements financiers. Parmi ceux-ci figure, certainement au premier plan, le couple risque / rendement. Mais d’autres motivations s’invitent également dans le processus de décision : la quête de sens, l’attrait pour les actifs réels et tangibles, ainsi qu’une certaine forme d’implication personnelle, en d’autres termes d’utilité sociétale.

Afin de mieux connaître les profils de ses clients (et en conformité avec la réglementation MIFID2), CIC Banque Privée les interroge régulièrement sur leur comportement d’investisseurs par rapport aux enjeux ESG (Environnement – Social – Gouvernance). Parmi les clients qui mentionnent un intérêt pour l’investissement durable, 71% privilégient la dimension « E » (Environnement), seule ou accompagnée de l’une ou de deux des autres thématiques.

CIC Banque Privée est convaincue de la nécessité de plus en plus intégrer la prise en charge des défis ESG dans les solutions de placement qu’elle propose, notamment dans les offres appartenant aux classes d’actifs non coté.

La valeur d’une entreprise reposera de plus en plus sur la bonne prise en compte des enjeux de développement durable, au même titre que son modèle de développement économique est apprécié sur des critères financiers classiques.

À la sortie, un fonds non coté devrait bénéficier de plus de facilité à céder, dans de bonnes conditions financières, une participation dans une société « cleantech » ou « greentech » que dans une autre.

Pourquoi choisir les fonds qui investissent dans le secteur des Infrastructures de la transition énergétique ?

La masse des besoins, l’accompagnement et la régulation par les pouvoirs publics d’activités participant à des missions d’intérêt public, contribuent à constituer un cadre stable et prévisible.

Par ailleurs, les projets et installations concrètes (stations de recharges pour véhicules électriques, centrales photovoltaïques, centres de données écologiques, stations de production d’hydrogène vert,...) constituent des actifs concrets qui sécurisent la valeur de l’investissement.

La stabilité du cadre est toujours un gage de sérénité pour l’investisseur et, parallèlement, permet sur le long terme de bénéficier de prévisions justes de rendement.

Au sein des classes d’actifs en non coté, les infrastructures constituent par excellence le vecteur permettant d’imaginer et de construire le nouveau paradigme de la transition énergétique.

CIC Banque Privée a sélectionné un certain nombre de sociétés de gestion, acteurs engagés, proposant des fonds en non coté investis sur la thématique des infrastructures de la transition énergétique.

Votre banquier privé se tient à votre disposition pour vous les présenter, après avoir écouté et étudié vos attentes.

Ces offres sont accessibles à partir de quelques milliers d’euros sous format d’unités de compte en assurance-vie, mais aussi, pour certains fonds professionnels de capital investissement, directement sur votre compte-titres et pour des montants plus importants.

Votre banquier privé vous conseillera les solutions les plus conformes à votre profil d’investisseur et vous en présentera les avantages et les risques.